2022.2.3.

スターフライヤーの第3四半期決算を読み解く

2期連続赤字(財務制限条項)をどう回避するか?

スターフライヤー(SFJ)の2021年度第3四半期決算について、公表データをもとに読み解きました。

・ 収支は主にコロナ前と比較、財務状況も2019年度末からの推移でみています。

(注)端数処理の関係で末尾数値が他表と一致しないことがあります。

データ加工は、一部推定を含み、筆者独自の手法で行っております。

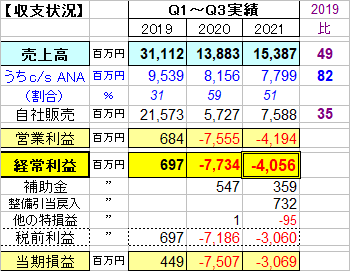

1.収支状況;

当期収支; 売上高はコロナ前(2019年Q1~Q3)の44%にあたる154億円で、経常損失は▲41億円だった。

補助金収入(3.6億円)や整備引当金の戻入れ(リース2機の返却)等もあって最終損益は▲31億円であった。 但しコロナの影響多大であった前年より赤字幅が縮まった。

収入の内訳; 収入の過半がANAへのコードシェア座席の販売収入であり、その依存度は高い。

自販収入は前年より増えたが、コロナ前に比べると35%である。

2.収益性指標;

ANA席と自社席; 便数規模(=総座席数)は2019の70%であったが、ANA座席は微減

(▲3%)で、他方自社座席は半分強(▲46%)となった。

減便が、主に自社座席が多い(ANA座席の少ない)路線に集中したことによる。

・ ANA座席の少ない路線; 羽田=北九州等。

・ ANA座席の多い路線; 羽田=関西/山口宇部、中部=福岡等。

また自社の旅客は、2019の38%であり、搭乗率は52%であった。

1便当り; 150席中、ANAが半分の75席を占めた。

SFJの自社席は75席で搭乗した旅客は39人であった。

便当り収入は、ANA座席分が61万円、自社の旅客等からの収入はそれより少ない59万円であった。

自社販売収入が業績回復のカギといえよう。

3.財務状況;

資金繰り; 2020年度は増資(80億円)と借入金増(17億円)で資金を調達し、

手元資金は50億円増加した。 ▲47億円が流出したことになる。

今期Q3までに、手元資金が▲81億円減少したが、借入金の減少は▲31億円であった。▲50億円が流出した勘定になる。

その他; 機材削減(リース2機の返還)により、リース資産/負債/整備引当金が減少した。

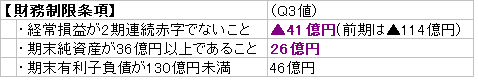

財務制限条項と現時点での状況;

コミットメントライン契約とシンジケートローン契約には財務制限条項が付されており、期末に条件を満たしていない場合は繰上げ一括償還が義務付けられている。

そのうち「経常損益で2期連続赤字にしない」、「期末純資産額36億円以上」に黄色信号が灯った状態と考えられる。

前回の増資(優先株による)は、投資事業有限責任組合と既存株主が引き受けた。

主要株主であるANA(17.96%保有)はじめ、今後の対応に注目したい。

以上(赤井)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research