2022.6.30.

スカイマークの2021年度決算を読み解く

この度発表されたスカイマークの2021年度決算を読み解きました。

主にコロナ前の2019年度(コロナ影響は3月の1ヵ月のみ)と対比させて解説しています。

(ポイント)

・ 供給(便数・座席)は2019年の85%まで戻ったが、旅客数は55%どまり。

収入は52%の471億円。

・ 収益性は前年より改善したものの、依然▲134億円と大幅赤字の税前損失。

・ 最近2ヵ年の大幅赤字(税前損失計▲433億円)により資金が流出して

財務状況が大幅悪化(2ヵ年で▲404億円)

借入金(350億円)と増資(20億円)により持ち堪えた。

・ 期末の手元資金は100億円を下回っており、早期の収益性改善が待たれる。

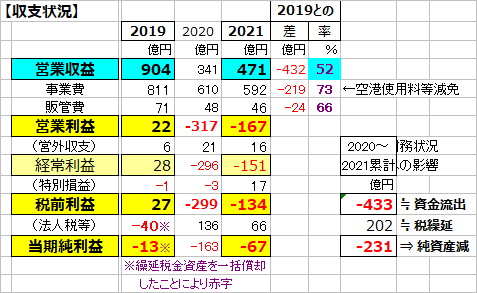

(収支状況)

・ 2021年度の営業収益は2019年度比52%の471億円。

・ 事業費に空港使用料等の減免効果があり、販管費も大幅削減して、収支は2020年度より

改善したが、営業損益は▲167億円となお大幅な赤字。

・ 為替差益、助成金収入、資産売却益等で損失を若干圧縮して、税前損益は▲134億円。

・ 将来の黒字化を見越して法人税等の繰延計上をしたことにより最終損益は▲67億円。

なお繰延税金資産は、2019年度に一旦解消したが、その後復活させたもの。

(財務状況)

・ 無借金経営から一転、2ヵ年で350億円の借入れを実施、増資の20億円もあわせて370億円の

資金テコ入れを行ったが、手元資金残高は▲34億円減少、総額▲404億円の悪化。

・ 利益剰余金は▲231億円の減少であるが、繰延税金資産(168億円)を計上したことによる

税の繰延効果を含んだものである。

・ 純資産;20億円の増資後、資本金を1億円に減額した(中小企業化)。

またデリバティブ取引から評価換算差益(2ヵ年で87億円)が発生※したことが、赤字による

悪化を緩和した。

※ 為替が予約時点より円安に振れ、燃料が高騰に振れたため。

(収益性指標)

・ 供給(便/座席)は2019年の85%だったが、旅客は55%、搭乗率は52%と2019年の80%

に比べると低位であった。

・ 旅客単価は、2019年レベルより▲5%低位、但し座席コストは、政府の空港使用料や燃料税の

減免に加えて、販管費の削減効果もあって▲15%低下。

・ 便当りでは、費用が2019年レベルより▲15%減少の141万円であったが、

収入が旅客減のために104万円と2019年レベルの62%に留まり、

便当りの営業損益は▲37万円であった。

以上(赤井)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research