2022.11.1.

JALの上期決算を概観する

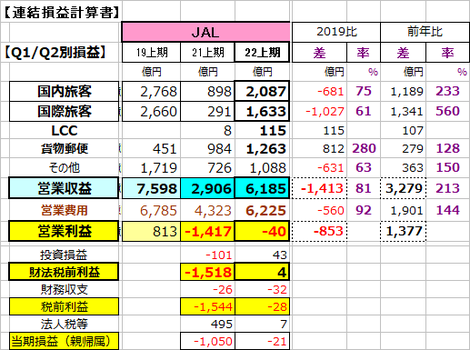

上期はANAと対照的;小幅ながら実質赤字、営業利益は▲40億円

通期では、下期の好調によって800億円の利益(財務法人所得税前損益)を見込む

JALグループの2022年度上期決算は、営業損益が▲40億円の赤字、投資損益等を加味した

財務法人所得税前損益は辛うじて4億円の黒字を計上したが最終損益は▲21億円の赤字で

あった。

営業収益は6185億円、営業損益は▲40億円、最終利益(株主帰属)は▲21億円であった。

これを前年上期及びコロナ前(2019年度上期)との比較で業績回復度をみた。

(前年上期比)国際旅客を筆頭に全面的に増収(総収入は前年の2.1倍)であったが、費用も1.4 倍となり、営業損益の赤字を脱することはできなかった。

(2019上期比)LCC事業が新たに加わり、貨物郵便収入も2.8倍となった。

他の収入はコロナ前を大幅に下回り、営業収益では19%減であった。

一方営業費用の減少は▲8%に留まり、黒字に至らなかったもの。

ANAとの比較では費用減の規模差が収益性の差となっているようだ。

・ ANA収入減 ▲25%、費用減▲22%

・ JAL収入減 ▲19%、費用減▲8%

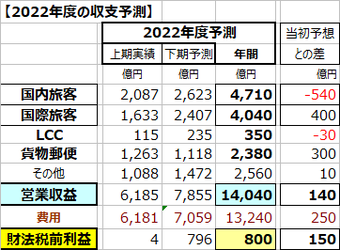

(2022年度収支見通し)

下期は需要回復が進んで、売上高は上期の1.27倍の1.4兆円を見込む。

他方費用は上期の1.14倍に留まり、その結果下期で大幅利益を実現するとの見通し。

通期で財務法人所得税前利益800億円を見込んでいる。

当初予想値と比べると;

売上げで+140億円、財務法人所得税前では+150億円上回っているが、諸費用は僅かながら減少とみており、その結果売上増がそのまま利益増に繋がっている。

事業別にはANAと同傾向で、国際旅客が大幅に好転、貨物郵便も単価の大幅改善で当初予測より増収となるが、大幅回復を見込んでいた国内旅客とLCCは、当初値を下方修正した。

(旅客と国際貨物郵便の収益性指標)

前年及びコロナ前と比較すると;

・ 国内旅客; 収入は前年の2.3倍だが、コロナ前と比べるとなお▲25%少ない。

供給(座席㌔)はコロナ前の95%とANAより復元させており、搭乗率はほぼANA並みの59%となお下回っている。

・ 国際旅客; 収入は前年の5.6倍だが、コロナ前との比較では▲4割減。

供給もコロナ前の6割弱。但し旅客単価は約2割上昇(燃油サーチャージ効果もあろう)、搭乗率はコロナ前から10ポイント下回っている。

・ LCC; ZIPAIRとSpring-Japanの規模は前年より大きく上回った。

ネットワーク拡大で供給規模はコロナ前をやや上回り、搭乗率も70%まで回復。

・ 国際貨物郵便; 収入単価が、前年の1.4倍、コロナ前の3倍に高騰。

輸送量が前年より減少、コロナ前比で16%増ながら、収入は前年の1.3倍、コロナ

前の3.5倍と著しく増加した。

以上(赤井)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research