2022.4.28.

ANAの2021年度決算;コロナ前からの流れで読み解く

この度公表されたデータに基づき、ANAの2021年度決算を読み解きました。

この時、コロナの影響を受けて経営数値がどう変わってきたか?の視点に立ち、その影響を全く受けていない2018年度(2019年度はQ4で大きく影響を受けている)からの推移で捉えました。

(注)端数処理の関係で末尾数値が他表と一致しないことがあります。

データ加工は筆者独自の手法で行っております。

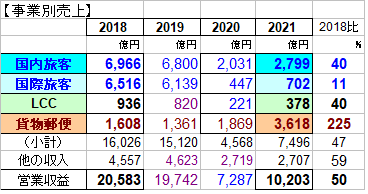

1.事業別売上げ; 前2021年度を上回ったものの、コロナ前の2018年度と比べると、

・ 国内旅客とLCCはともに▲6割少なく、国際旅客も▲9割規模少ない。

・ 一方、貨物収入(含郵便)は2.25倍の3618億円、これは旅客収入の総額にほぼ匹敵。

・ これ以外に、マイレージ、機内販売、業務受託、旅行や物販などの収入がある。

これらも合わせた総収入は1.02兆円、これはコロナ前の約半分である。

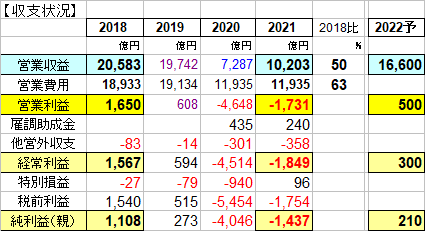

2.収支状況; 前2021年度よりは改善したが、依然大幅な赤字。

・ 営業収支; 収入はコロナ前比約半分の10,203億円、費用は▲37%減の11,935億円、

営業損益は▲1731億円。

・ 経常損益; 雇用調整助成金を得たが、支払利息の増加や資産の除却損、休止機材に係わ

る費用計上もあって、経常損益は▲1849億円となった。

・ 税前損益; 減損処理等の損失を資産売却益でカバーして、税前損益は▲1754億円。

・ 純損益(親会社帰属); 赤字に伴う税金戻り等で、最終損益は▲1437億円。

・ 来期見通し; 16600億円の売上げで、営業利益500億円、最終損益210億円と予想

している。

3.指標でみる旅客事業と貨物事業

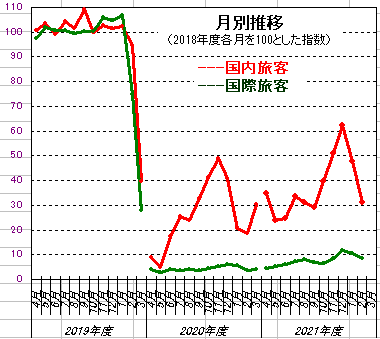

① 旅客需要の月別推移; 各月の旅客数を、2018年度値を100とした指数でみると、

・ 国内旅客需要※は感染再拡大の影響を受けつつも回復傾向を示している。

(※ここでは他社とのコードシェア旅客数を含まない数値)

・ 国際旅客需要は依然底に張り付いたままながら、最近は微かに上向き兆候もみられる。

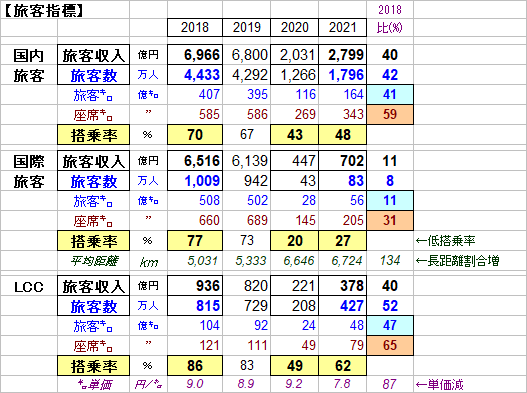

② 旅客指標の推移;

・ 国内旅客; 2018比約6割の供給で、約4割の需要を獲得、搭乗率は48%。

・ 国際旅客; 2018比約3割の供給で、獲得需要は約1割、搭乗率は27%と低迷。

長距離運航が多く、平均距離はUP。

・ LCC; 国内線ネットワークを積極的に拡大しているが、国際線実績が多かった2018との

比較では供給65%で獲得需要は47%、収入単価は低下したが搭乗率は62%と

そこそこのレベルまで回復。

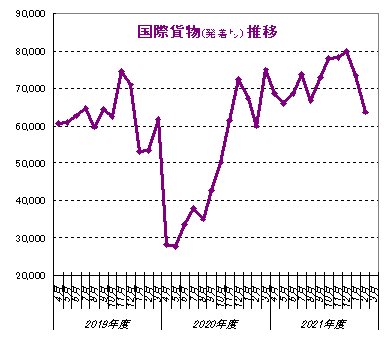

③ 国際貨物指標の推移;

・ 輸送量の月別推移; 2020年度上期は落ち込んだものの、それ以降は大きく増加。

・ 国際貨物指標の推移; 2018比で、輸送㌧㌔は約1.2倍ながら、単価が2.2倍に高騰、

その結果収入額は2.6倍となって、一挙に3000億円の大台に乗った。

旅客減便のためにベリースペースがタイトな中での輸送増であり、スペースの利用率は大幅に

向上して74%となった。

4.財務状況

2019期末⇒2021期末; コロナの影響への対応で、2ヵ年のうちに、

・ 借入金(含リース債務)は約9000億円増えて、1.75兆円となった。

・ また増資により約3000億円を調達した。

・ その間に手元資金は約7000億円積み上がった。

・ 流出資金約▲5000億円は、略々赤字と設備投資(+償却費でカバー)に相当。

また

・ 有形固定資産は、主に航空機の削減により減少。

・ 会計基準変更(マイレージプログラム)の影響で、利益剰余金が1000億円強減少し、契約負債に

振り替わった。

・ 繰延税金資産が大きく増加しているが、累積赤字⇒将来の黒字時の税金繰延(圧縮)効果を

見積もったもの。

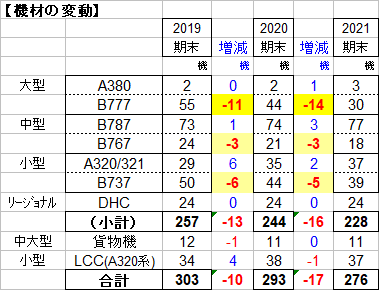

5.機材の変動;2019期末→2020期末→今期末の推移

大型機の削減と新鋭機への更新が目立っている。

・ 大型機; B777が退役。

・ 旧式機(B767、旧タイプB737等)も退役促進。

・ 新鋭機(B787/A320系)が増機。

・ 貨物機; 大型2機、中型9機の11機体制。

・ Peachは旧式機が退役し、新式機(neo型)が加わった。

以上(赤井)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research