2021.9.4.

ニュージーランド航空の決算概要(2021.6月期)

~ 国内線はコロナ前の7割に回復 ~

前回のカンタス航空(QF)に続き、今回はAir New Zealand(NZ)の2021.6月期決算を概括します。 決算期はQFと同じ6月で、コロナの影響の受け方や事業構造も似ている。

・数値は主にコロナ前(2019.6月期)と比較、財務状況も当期までの2ヵ年推移でみています。

・金額はNZ$=77.55円で換算して、円貨表示にしました。

1.事業概要;

NZは約100機を有し、国内線のほか、豪州&南太平洋線、アジア線、米州線を運航している。

このほか欧州(ロンドン中心)路線を、シンガポール以遠はコードシェア席(シンガポール航空の運航)で運営しており。

また日本路線は同じスターアライアンスグループのANAに座席を提供してコードシェアしている。(かつてはJALとコードシェアしていた。)

2.機材状況; 4タイプに収斂してより効率化へ

・ コロナ禍を契機に大型のB777は半減(-200型を退役、-300型が残)。

今後全機退役し、長距離便は中型のB787型機に統一する(2027年)。

・ 小型機は大きな変化はなく今後もA320/321を継続。

・ リージョナル機も大きな変化はなく、今後も現体制(ATR72とQ300)を継続。

(子会社だったMount CookとNelsonを本体に取り込んだもの)

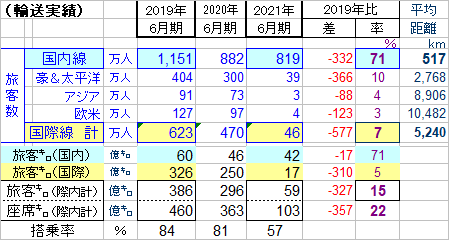

3.路線と輸送実績; 国内線はコロナ前の7割を維持

・ 内/際割合;国内線は旅客数で65%を占めるが旅客㌔では15%にすぎない(コロナ前)。

・ 当期の国内線実績(旅客数)はコロナ前の7割程度、これは前年とほぼ同規模であり、

世界レベルと比べて回復が進んでいる。

・ 国際線はコロナ前比▲93%減、特に長距離路線の影響が大。

・ 距離の長い国際線の影響が大きく、総旅客㌔ではコロナ前の▲85%。

4.収支状況; 減収とリストラ損で大幅赤字

(収入)当期の旅客収入はコロナ前(2019.6月期)に比べて▲70%減の約1100億円。

他の収入(ロイヤリティ等)も▲36%減。

貨物収入のみほぼ倍増の約600億円となった。

(損益)特殊要素を除去した税前損益では、コロナ前が300億円の黒字、後半に影響を受け

た前期が▲67億円の赤字、当期が▲341億円の赤字であった。

(特殊要素反映後の損益)大幅なリストラ損の計上により、前期は▲487億円であった。

(リストラ費用)2ヵ年にわたって総額490億円を計上している。

・ 約320億円;機材の減損

・ 約100億円;燃油のヘッジ損

・ 約140億円;雇用関連(人員削減▲4000人)

・ 他方、為替の影響で借入金評価額が減少(益)やスロット売却による収入もあった。

(収支見通し)国内線を中心に回復を目指しているが、事態が流動的なため収支見通しは発表していない。

5.財務状況;

(キャッシュフローの概要)

借入金微増(+30億円)に対して、手元預金は減少(▲610億円)。

ネットで▲640億円の資金流出はであった。

前~当期の赤字と設備投資(リースバックによる資金回収もあり)によるものである。

(財務状況の変化概要)

・ 借入金(含リース債務)は、コロナ前より約30億円増えて、1200億円となった。

・ リース債務は機材購入とセール&リースバックで大幅に増えている。

・ 手元預金は610億円減少して、6月末残高は200億円となった。

2022期早々には増資による資本&手元資金の増強を予定している。

・ 純資産は、赤字による棄損(税引後で▲600億円)で減少し、当期末は850億円となった。

以上(赤井)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research