2021.8.20.

大韓航空、貨物で快進撃、Q2も黒字

アシアナ航空吸収へ超大型増資も

大韓航空は、国際線が多い旅客需要はご多分に漏れず消滅状態であるが、活況を呈する貨物事業に

よって、第2四半期(4~6月)も黒字を達成した。

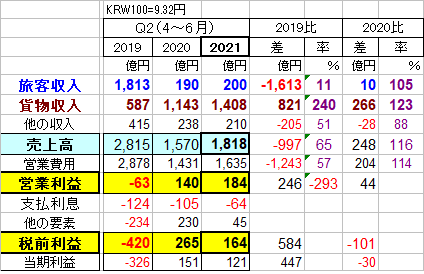

(注)金額は100ウオン=9.32円で換算して円貨表示しています。

1.Q2の決算; コロナ前は赤字 → コロナ後は黒字と不思議?な決算

・ 旅客収入;コロナ後は、コロナ前(2019Q2)の約1/10と低迷を続けている。

・ 貨物収入;前年Q2はコロナ前より倍増して1143億円となった。

今Q2は更に23%増えて1408億円となった。

・ 売上高と営業費用; 総売上高は旅客減収の影響で大幅に減ったが、営業費用はそれを遙かに

上回る減り方を示した。 旅客便の運休で燃油費等の変動費が大幅減、人件費等の

固定費も大きく減少したためと思われる。

・ 損益; コロナ前(2019Q2)には赤字であった営業損益は、コロナ後は黒字化して、前年は

140億円の利益、当Q2は184億円の利益であった。

これに支払利息(常にマイナス)に為替やヘッジの差額等を加味した税前損益も営業損益と

同傾向であった。

2.収入と損益の3ヵ年推移;

最近3ヵ年のQ1、Q2実績をみた。

・ 収入; 2019;コロナ前の四半期収入は、旅客が約1800億円、貨物が約600億円だった。

2020;コロナの影響により、旅客収入は1/10に減少し、貨物収入は倍増した。

2021;旅客収入は横這い低迷、貨物収入は更に増加。

・ 営業損益;2019; コロナ前のQ1は黒字、Q2は赤字だった。

2020;コロナ禍でQ1は赤字ながら、Q2は貨物効果で黒字復活

2021;Q1/Q2ともに安定黒字。

・ 税前損益;金利負担のために総じて営業

損益よりも悪くなるが、為替やヘッジの影響、その他の特殊要因によって上下にブレることになる。2020Q1の大幅赤字はヘッジ損による。

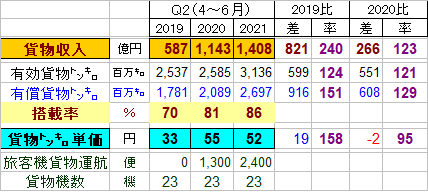

3.貨物指標(Q2の3ヵ年推移)

・ 貨物スペース(有効㌧㌔); 貨物機数は3ヵ年据え置き(23機)であった。

2019→2020と旅客便の大幅運休でベリースペースは減少した

これを、旅客機の貨物専用運航で補い、貨物スペースは2019年並みを確保した。

2021は旅客機の貨物運航を更に拡大して、貨物スペースを増加させた。

・ 貨物輸送量(有償㌧㌔); 2019→2020→2021と一貫して輸送量は増加している。

その結果搭載率(貨物スペース利用率)は上昇を続け、2021Q2は86%となった。

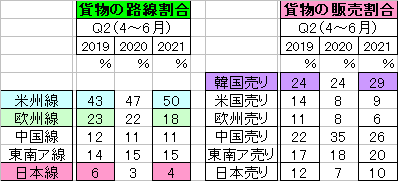

・ 貨物の路線別割合; 米州線の割合が大幅増で約半分を占める。

欧州線と日本線が低下、中国線/東南ア線がほぼ横這い。

・ 貨物の販売地割合; 韓国売りが大幅増で、約3割を占める。

中国/東南ア売り割合も上昇。

米国/欧州/日本売りの割合は低下。

4.財務状況; 大型増資で財務体質強化

2019末→2020末→2021Q2末の推移をみた。

・借入金は1.48兆円→1.42兆円→1.22兆円と減少した。

・一方手元資金は、1000億円→1100億円→2400億円と積みあがった。

・この1年半の間に、4000億円の大型増資を行っている。

この3月に3000億円の増資(3.32兆ウオン;韓国企業では史上最大の由)を行っているが、

うち1400億円(1.5兆ウオン)はアシアナ航空の吸収に充当予定である。

(所感) 国際線旅客便が不振の業界の中で、貨物によって全社損益の黒字を得ている珍しい事例の

1つである。 (同様事例には中華航空もある)

今後アシアナ航空を統合して、国際線旅客事業をどう運営していくかに注目したい。

以上(赤井)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research