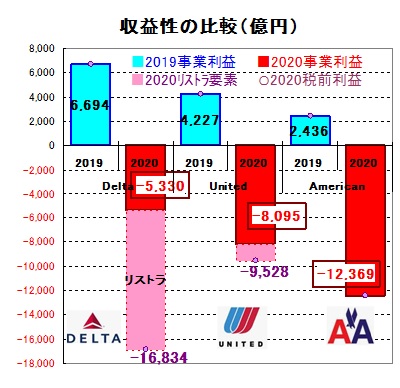

コロナ禍での米国主要3社決算(2020)

収益力は実質的に DL→UA→AAの順

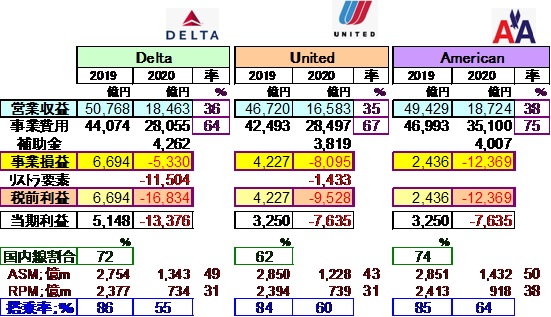

米国主要3社(Delta、United、American)の2020年決算を概観した。

(注1)USD=108円で換算して円貨で比較

(注2)税前利益-特殊リストラ要素 ⇒「事業利益」

(注3)分かり易さ重視 ⇒単純化(例;借入金にはリース債務を含む)

① 収益性は実質的にDL→UA→AAの順;

コロナの影響がなかった2019年の売上高;5兆円規模でほぼ横一線。

収益性(事業利益)を高い方からみると;

DL(6694億円)、UA(4227億円)、AA(2436億円)の順。

2019年末の純資産を比べてもやはり;

DL(16587億円)、UA(12453億円)、AA(債務超過の▲127億円)の順である。

コロナの影響を大きく受けた2020年売上高; 1.7~1.8兆円規模でほぼ並列。

税前利益; DL(▲1.68兆円)が著しく悪いが、これは多額のリストラ費用(▲1.15兆円;退役機材やAvianca等への投資減損など)を計上していることによる。

リストラ損を除いた「事業損益」で3社の収益性を並べるとやはり;

DL(▲5330)、UL(▲8095億円)、AA(債務超過の▲12369億円)の順となる。

なお3社ともに政府からの雇用補助金(CARES)を約4000億円得ている。

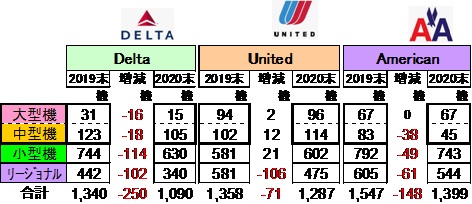

② 機材数; DLは大幅に縮減

機材を大型(B777/A350系)、中型(B787/B767/A330系)、小型(主にB737/A320系)、

そしてリージョナル(ERJ/CRJ機材等の運航委託)等に4分した。

DL; 大型のB777と小型のMD-88/90を全機退役させ、中型のB767も減機。

リージョナルではCompassとGoJetへの運航委託を取りやめ、SkyJet便も大幅に

規模減とした。

UA; 中型のB787、小型のB737MAXを増機。

リージョナルではExpressJetとTrans Stateへの運航委託を取りやめ。

AA; 中型のA330と小型のB757を全機退役させ、B737も減機。

リージョナルではCompassへの運航委託を取りやめ、傘下子会社(PSA/Envoy等)も規模縮小。

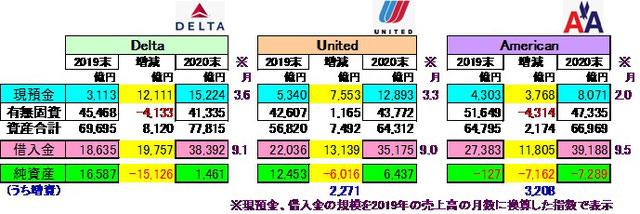

② 財務状況; 手元資金はDL/UAがほぼ同じ

(借入金と手元資金)

DL; 借入増1.98兆円 ⇒手元現預金は+1.21兆円増えて1.52兆円となった。

Net流出(借入増と現預金増の差)は▲0.77兆円である。

大幅赤字(最終損益▲1.34兆円)ながら、資金流出を伴わない減損損失が多かったこと

による。

UA; 借入増と増資でNet1.54兆円を調達 ⇒手元資金は0.76兆円増えて1.29兆円となった。

資金流出は▲0.78兆円とDLとほぼ同じ。

AA; 借入増と増資で+1.5兆円を調達 ⇒手元資金は0.38兆円増えて0.81兆円となった。

事業収益の低さを反映して流出は▲1.12兆円と他の2社より多かった。

(純資産)

DL; 赤字とリストラ損で、期末の純資産は1461億円となった。

UA; 赤字による減少を増資(2271億円)で補い、期末は6437億円となった。

AA; 3200億円規模の増資を行ったものの、赤字の規模が大きく、債務超過は▲7289億円に

拡大した。

(結論) 3社の事業規模はほぼ同じながら、DLはいち早く事業規模を縮小調整しており、

今後を展望すると、収益力回復は他の2社より早いと思われる。

AAは3社の中では最も苦しそうである。

以上(Y.A)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research