2021.4.30.

ANA決算を解析する(2020年度と2021予想)

この度公表されたANAグループの2020年度決算を読み解いてみました。

(注)「分かり易さ」を意識して数字の再整理や括りの簡略化等を行っています。

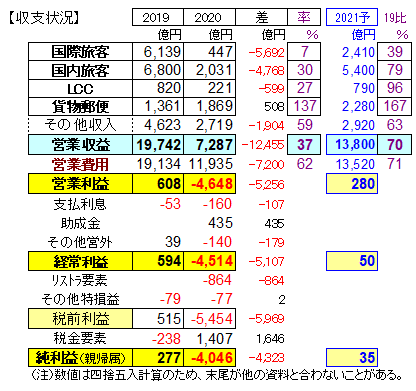

1. 今期の収支状況; 営業損失▲4648億円

・ 今期の営業収益は7287億円(前年比▲63%)で、営業損失は▲4648億円であった。

収入では国際旅客が壊滅的で、国内旅客・LCCも前年の3割以下、機内販売・他社便受託・旅行事業等の「その他収入」も大幅減、そんな中で貨物郵便のみ大幅に上回った。

営業費用は、供給縮減で燃油費・空港使用料等の変動費を圧縮し、人件費等の固定費も削減したものの、減収規模には遠く及ばなかった。

・ 営業外収支では、政府から雇用調整助成金(435億円)を得たものの、金利負担増、手数料(資金調達絡みか)やヘッジ損(燃油か)もあって経常損益は▲4514億円であった。

・ このほかリストラによる特別費用(864億円;退役予定32機の減損ほか)を計上した結果、税前損益は▲5454億円となり、税金要素(赤字による税の繰延効果等)反映後の最終損益は▲4046億円であった。

2. 来期の収支予想; 黒字化を見込む

・ 収入; 国際旅客は2019年度の約4割までの回復、国内旅客も約8割までの回復、LCC

は国内線での路線拡大もあって2019年度近くまでの回復を見込む。

貨物は更に拡大するが、国際線の回復遅れの影響で「その他収入」は依然伸び悩む。

・ 営業費用と損益; 需要を睨んだ供給調整で変動費の、構造改革で固定費の削減を図り、280億円の営業利益を見込んでいる。

・ 借入金増→金利負担増等を吸収して50億円の経常利益を、そして最終利益も35億円を見込ん

でいる。

3.

財務状況; 借入金約1.7兆円、

手元資金約1兆円

・ 増資(約3000億円)と大規模な借入増(残高は約1.7兆円に)で、手元資金は約7300億円積み上がって約1兆円となった。

(このほかに5000億円の融資枠を持って

いる。)

・ 退役予定機材の減損処理等で有形固定

資産が減少、繰延税金資産が増加。

・ 売上未決済(収入の前受金)が約670億円減少。

・ 純資産は、赤字等で減少したが、増資で補強した。

4. キャッシュフロー; 資金調達1.1兆円、

資金消費は3800億円

・ 増資と借入金(返済分Net後)で1.1兆円の

資金を調達した。

・ 赤字分(減価償却費等で流出は減殺)と設備投資(既存資産の売却等で減殺)などによる資金の消費は約▲3800億円。

・ その差額(7271億円)が手元資金に積み上がった。

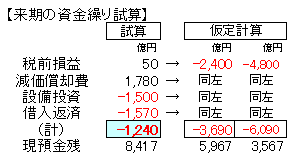

5. 来期の資金繰り試算;

・ 収支予想(経常利益50億円)から、来期の資金状況をごく簡便に推定すると、約▲1200億円の資金流出となりそうである。 (減価償却費、設備投資は今期並みと仮定)

・ もし今期並みの赤字(特殊要素を除去した▲4800億円)と仮定した場合も、更なる借り増し(融資枠の実行)はほぼ不要と言えそうである。

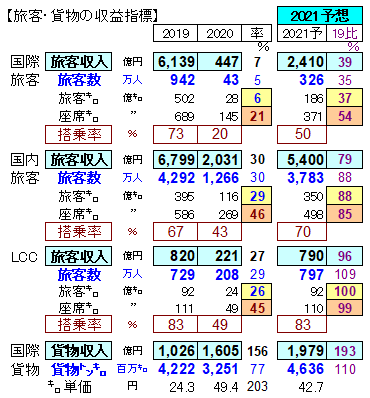

6. 旅客・貨物の収益指標(今期および来期予想);

・ 国際旅客; 今期は前年の約2割の供給(座席㌔)で、需要(旅客㌔)は6%であり、搭乗率は20%であった

来期は2019年度の54%の供給で、37%の需要を得る(搭乗率50%)という予想である。

・ 国内旅客; 今期は前年の46%の供給で、需要は29%であり、搭乗率は43%であった

来期は2019年度の85%の供給で、88%の需要を得る(搭乗率70%)という予想である。

・ LCC; 今期は前年の45%の供給で、需要は26%であり、搭乗率は49%であった

来期は供給、需要ともに、ほぼ2019年度並みを想定している。

・ 国際貨物(国内貨物や郵便は含まず); 今期の輸送量は前年の77%であったが、収入単価の

高騰により、収入は1.56倍となった。

来期の輸送量は2019年度を上回り、収入は1.93倍と予想している。

以上(Y.A)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research