中国主要5社の収益力と財務力(後)

2020.9.11

中国主要5社の収益力と財務力(後)

2020上期;各社の赤字内容は?

中国の主要5社について、2019年と2020年上期(1~6月)の収支・財務状況の説明の後半部分です。

1.各社の収支・財務状況

① 海南航空; 1993年の就航以来、株式上場、長安航空や山西航空の吸収、中大型機の導入と国際線進出等で事業規模を拡げていったが、投資過剰、業績と財務力の悪化により2018年は深刻な経営難に陥った。 2019年はやや持ち直したが、コロナの影響により経営破綻(2020.2月)し、現在は政府管理下で運航を続けている。

2019年は1.12兆円の売上げで税前利益は166億円(利益率1%)であった。

2020年上期は売上高1819億円(前年同期の33%)で、▲2527億円の赤字(赤字は売上の1.39倍であった。

上期末の現預金は3854億円で、期首に比べて237億円減少している。

一方借入金は横ばいの1.57兆円であった。

現預金の規模は売上高(2019)の4.4ヵ月分相当、借入金規模は17.9ヵ月分である。

純資産は赤字により減少して6242億円となった。

資産効率をみる「航空機等回転率」は1.07回であった。

また2020上期末の借入金依存度は56%、自己資本比率は22%であった。

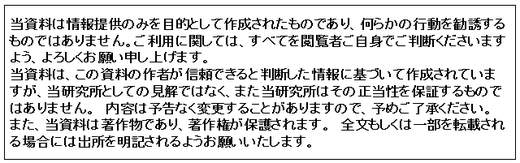

② 春秋航空; 中国LCCの最大手で上海をベースとする。

A320系だけの単一機種を採用し、2020.3月時点で96機。

日本の春秋航空日本(B737-800型x6機保有)は合弁会社。

収入規模は年間2000億円台とまだ小規模ながら、2018~2019年は安定して15%の利益をあげている。 2020年上期は売上高628億円(前年同期の57%)で、▲85億円の赤字(利益率▲14%)であった。

上期末の現預金は1411億円で、期首に比べて244億円増加している。

一方借入金も590億円増加して2074億円となった。

現預金の規模は売上高(2019)の8.3ヵ月分相当、借入金規模は12.2ヵ月分である。

純資産は赤字により減少して2217億円となった。

資産効率をみる「航空機等回転率」は0.87回(2019年)であった。

また2020上期末の借入金依存度は42%、自己資本比率は45%であった。

コロナ要素で悪化しているが、LCCとしては収益力・財務力ともに悪くはない。

2.指標の比較

① 減収率・損失率; 2020上期収入が前年同期に比べて何%減少したか、また赤字額は収入額の何%かを示したグラフである。

国際線割合の高い中国国際(国航)と中国東方(東航)が減収率・損失率ともに比較的に高く、国内線割合の高い中国南方(南航)と春秋の率は低めになっている。

特に春秋の損失率の低さが目にひく。 海南航空は両率ともに高い。

【減収率と損失率(%)】

減収率;前年に対する減収割合

損失率;売上に対する赤字の割合

② 手元現金と借入金; 売上高との対比でみる

2020.6月末の現預金、借入金残高を2019年の売上高に換算してみると、

政府系3社は現預金が少なく、借入金(といってもリース債務が多くを占める)が多い。

「安定基盤」をもつことから借入金を増やさない(金利負担を抑える)という理由もあるだろう。

春秋はコロナ危機に、手元資金を増やすことで対応しているものと思われる。

【手元資金と借入金の規模】(カ月分)

現預金、借入金の6月末残高が

2019年収入の何ヵ月分に相当するか

の指標。

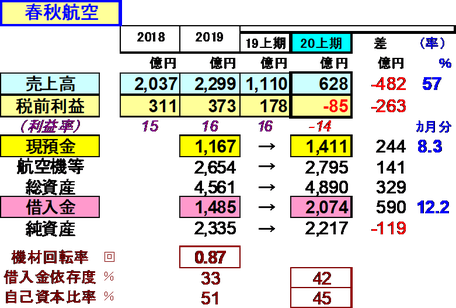

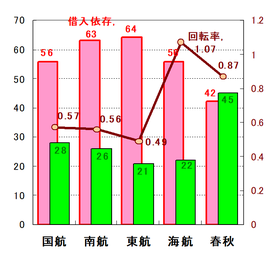

③ 航空機回転率(2019)、借入金依存度・自己資本比率(2020.6月);

政府系3社の回転率は0.5前後と低く(通常1.0程度)、借入金依存度も高い。

生産インフラの拡充に力点を置いていること、それでも人件費等の諸経費が安いこと等で

採算がとれるためと思われる。

この中では春秋の自己資本比率の高さ(留保利益効果)が目立っている。

【航空機回転率(回;右目盛り)、

借入金依存度・自己資本比率(%)】

回転率=売上高÷航空機等

借入金依存度、自己資本比率は

総資産に対する借入金、純資産の

割合

以上

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research