コロナ禍への対応力は?LCCの雄 Southwestの超財務力

2020.7.29

コロナ禍への対応力は?

LCCの雄 Southwestの超財務力

先回は米国の主要フルサービス3社の収益力と財務力をみました。

今回は世界のLCCの頂点に立つサウスウエスト航空の収益力と財務力をみます。

更にはFSCでは優良のデルタ航空と比較します。

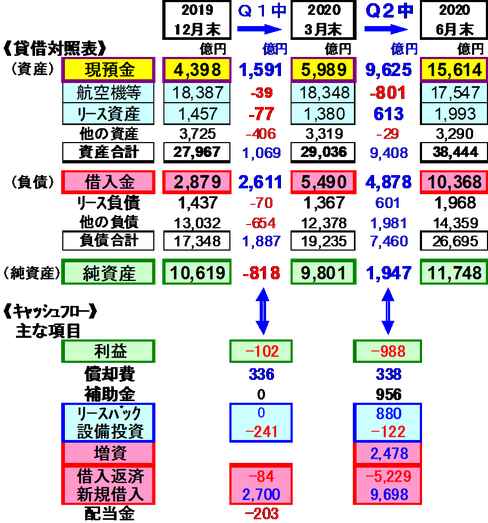

・ SWは赤字によるCash流出リスクに備えて、積極的に資金を調達、

6月末の手元資金は、売上の7.7ヵ月分となっている。

・ これは借入金を上回る規模である。

・ FSCでは優良のDLに比べても、財務力で上回っている。

1. SWの旅客実績; Q2は前年の6分の1

・ コロナの影響がほぼ3月だけだったQ1の旅客実績(RPM)は前年比▲22%だった。

・ Q2は影響がフルに出て、旅客実績は前年比▲84%(供給は▲55%)だった。

・ 搭乗率も大きく落ち込んで31%となった。

・ なおコロナの影響は、国内線は国際線より小さいこともあって、SWの収入減少規模は、FSC3社に比べると、僅かながら少なくなっている。

【供給座席量と旅客数】(四半期対比)

2.SWの収支状況; Q2内の税前赤字は▲1338億円

・ Q2の旅客収入は旅客実績に連動して大幅減となった。

(前Q2)5,926億円 ↘ (当Q2)わずか760億円、▲87%である。

・ 税前利益は、(前Q2)1,045億円↘(当Q2)▲1,338億円と、約2400億円悪化した。

・ 但し当期には政府からの補助金で人件費負担が約850億円軽減されているため、実質的赤字は▲2200億円規模といえよう。

・ Q2の最終損益は▲988億円であった。

【収入と損益、輸送実績】

3.SWの財務状況; 手元資金は潤沢 ⇒借入金を上回る

① 徹底した手元資金積み上げ;

赤字継続による大幅な資金流出リスクに備えて、2020年に入ってからの資金調達は極めて積極的であった。 即ち;

・ 新規借入金12,400億円(但し返済▲5300億円)

・ 機材のセール&リースバック 880億円

・ 増資2480億円 総額1.6兆円規模である。

② 手元資金と借入金の変化;

手元資金;(2020期首) 4400億円 ⇒(6月末)1.56兆円(+1.12兆円)に。

借入金; (2020期首) 2900億円 ⇒(6月末)1.04兆円(+7500億円)に。

6月末の手元資金は借入金を5200億円上回っている。

【財務の状況】

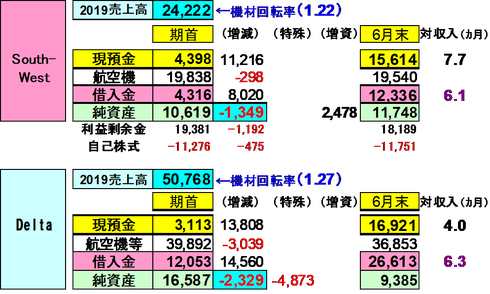

4.デルタ航空との比較; SWの財務力はDLを上回る

①収益力; これまでSWが上回っていたが、今決算の状況に限ればほぼ同じくらい?

・

期首純資産; 2019年までの稼ぎの累積が反映された期首の純資産額(大規模な自己株式取得があるSWは利益剰余金をみた)は、DL1.66兆円に対してSWは1.9兆円。

売上規模に照らしてもSWの方が高収益といえる。

・ 機材効率(航空機回転率); 売上高を航空機価額で除した航空機回転率(航空機の収入獲得力を示す)をみると、DLがやや上回っている。

・

2020上期損益; SW▲1300億円、DL▲2300億円は、売上規模(2019)に照らして

ややDLがよさそう。

②財務力; SWの手元資金は、借入金の規模を上回る

・ 手元資金; DLは1.69兆円で売上(2019)の4.0ヵ月分、

SWは1.56兆円で売上の7.7ヵ月分。

・ 借入金; DLは2.66兆円で売上の6.3ヵ月分

SWは1.23兆円で売上の6.1ヵ月分

【収益力と財務力の指標】(金額;億円)

以上

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research