日本のLCCを概観する(1)

平成30年6月9日

平成30年6月30日一部修正

日本のLCCを概観する(1)

日本のLCC各社とSKYについて概観した。公表されている財務データや統計データが乏しいため、入手データを手がかりに加工も加えた概算値を多く含んでいる。

データは2016年度(各社の決算期間にはズレもある)のものによっているが、2017年度についても傾向は大きくは変わらず、この概観は有効と考えている。

(特に出所記載していない数値は、各社公表データとそれに当方で加工を加えたものです。)

(はじめに)2つの事業モデル

下図は国内各社の国内線平均収入単価※1(棒グラフ)と搭乗率※2(折線;右目盛り)を

示したものであるが、2つの事業モデルに区分できよう。

※1 国内線収入㌔単価;旅客千㌔当りの旅客運賃収入(国交省資料より算出、但し付加収入を含んでいないため、LCCについては若干割り増しで考える必要があろう。)

※2 国内線搭乗率;国内線旅客数÷座席数x100(%)

① 高単価 x 低搭乗率モデル(大手2社と中堅3社がこの型)

低い搭乗率を高めの運賃でカバーするというパターン。

高い座席コストを少ない旅客数でカバーする ⇒高めの運賃設定となる。

② 低単価 x 高搭乗率モデル(LCCとSKYがこの型)

低い運賃を高い搭乗率でカバーするというパターン。

低い座席コストを多い旅客数でカバーする ⇒低い運賃設定となる.

(注)LCC各社にはこの単価に付加収入(500~1000円程度か)が上乗せとなる。

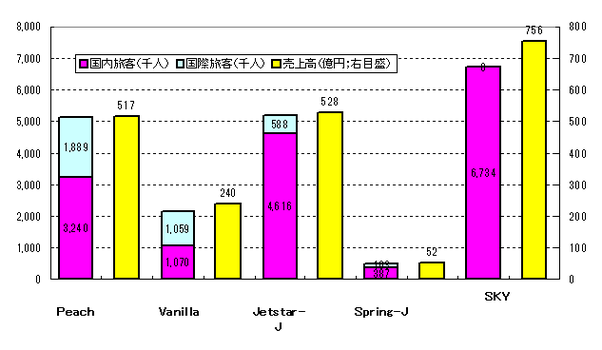

1.LCC各社の規模;

下図は各社の2016年度(各社の決算期間は微妙に異なる)の旅客数(内際別;千人)と売上高(億円;右目盛り)を比較したものである。

① 売上高規模;Jetstar-JとPeachが500億円台でほぼ拮抗し、Vanillaが続いている。Spring-Jの規模は小さく、AirAsia-Jの実績はこの時点ではない。

② 旅客規模; 国内線旅客数はJetstar-Jが462万人と際立って多く、324万人のPeachが続いている。Vnillaは107万人。

国際線旅客数はPeachの189万人にVanillaが107万人で続く。

Jetstar-Jは59万人と少ない。

国内線/国際線の旅客構成は、Jetstar-Jが国内中心、Vanillaが国際の比重が大

(路線の距離要素を加味すれば国際線比重が大)、Peachがバランス型といえよう。

Spring-Jは国際線の中国路線に力を入れている。

③ SKY;もっぱら国内線を運航しているSKYは、売上高、旅客規模ともに、

どのLCCをも上回っている。

2.LCC各社の収益性;

下表は各社の2016年度(各社の決算期間は微妙に異なる)の収益性(億円)と財務状況

(留保利益、累損;億円)を比較したものである。

① 収益性;Peachは営業利益63億円(利益率12%)とLCCの中では抜きん出ており、Jetstar‐Jはようやく黒字に転じたところ、Vanillaは前年に黒字化したが、当年は再び赤字となり、 Spring-Jは大幅な赤字が続いている。SKYの収益性も高い。

② 出資額と留保利益;Peachは50億円の留保利益を持つが、他のLCC3社は大きな累損を抱えている。

ネットワーク整備(規模拡大)を急いだJetstar-Jの累損は特に大きく、追加出資による資金投入でしのいできた。 Vanillaの累損も出資額の3/4に達し、Spring-Jに至っては売上の3倍の累損を抱えている。

③ SKYは破綻時の1500億円規模の巨額累損を債務免除益と減資によって解消(2015年度決算)し、いまでは留保利益をもっている。

以上

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research