国内線LCCの現状分析と国内市場の展望(3)~ 首都圏市場 ~

国内線LCCの現状分析と国内市場の展望(3)

~ 首都圏市場 ~

2017年1月19日

1.首都圏2空港発着旅客

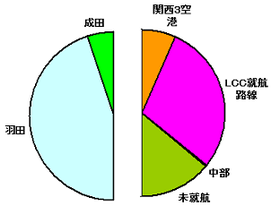

・ 首都圏2空港の発着旅客数は計6,484万人(関西圏の約3倍)だが、その90%が羽田発着旅客である。

・ うち857万人が関西圏路線での旅客(LCC就航)、LCCが就航しているその他の路線での旅客が3,751万人、LCC就航路線の旅客は合わせて4,608万人。

・ そのうちLCC旅客は533万人(シェアは12%)。

・ LCC未就航路線の旅客数は1,820万人と規模は大きい。

《図表1》首都圏市場の旅客内訳

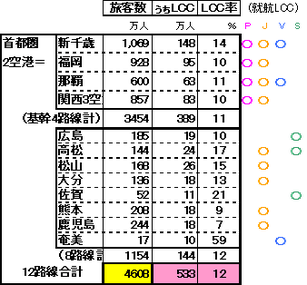

2.LCC就航路線の内訳

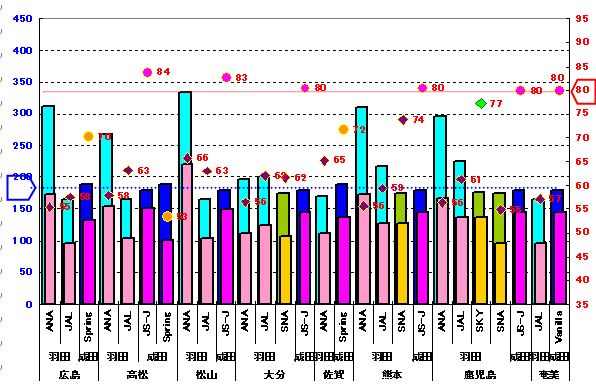

・ LCC就航路線ごとにみた旅客数、LCC率(シェア)は下図表のとおりである。

・ 市場規模は新千歳(札幌)、福岡、関西圏が突出して多く(各800万人超)、那覇(沖

縄)が600万人で続く。ここではこれらを「基幹4路線」とした。

・ 鹿児島と熊本が200万人超、広島、松山、高松、大分が100万人台。

佐賀と奄美の需要規模はそれより小さい。

・ LCCのシェアは基幹4路線をはじめ、総じて10~15%が多い。

需要規模の小さい路線である奄美と佐賀では高めとなっている。

《図表2》LCC就航路線の旅客内訳(散布グラフはLCC率;右目盛り%)

(上のグラフの元数値)

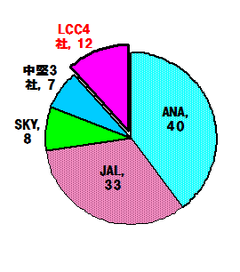

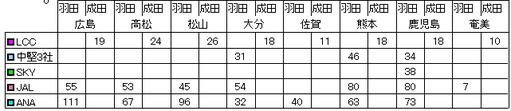

3.LCC就航路線の会社別内訳

LCC就航路線の会社別旅客数とシェアは下図表のとおりである。

(※)中堅3社(ADO・ソラシド・スターフライヤー)の旅客数は概算推定値であり、コードシェアに

よるANA旅客を含む。

・ 旅客シェアはANAが最も大きく、コードシェアでの旅客を含めれば42%程度、

JALは33%。SKYは8%である。

・ LCCは12%にとどまり、うち最大のJS-Jは7%。

《図表3》LCC就航路線旅客の会社別内訳(円グラフはシェア;%)

LCC=日本

4.空港ごとにみた路線別・会社別旅客内訳

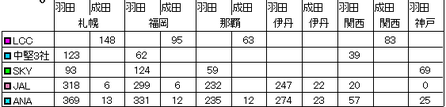

① 旅客数を羽田・成田空港 X 会社別にみると;

LCC就航12路線の旅客(4,608万人)について、羽田・成田空港 X 会社別に旅客規模をみたのが下表である。

・ 既存会社は羽田に集中、LCCは成田に特化。

・ 大手2社の成田線は、国際線のフィーダー的扱いのようである。

《図表4》空港別、会社別にみた旅客内訳

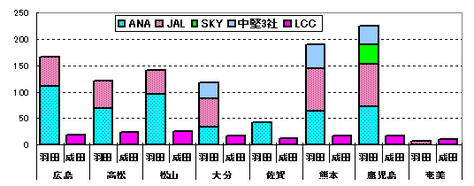

② 更に路線別にみると;

LCC就航各路線について羽田・成田別に分けてみたのが下図表である。

・ 羽田⇒既存会社、成田⇒LCCとの区分けがほぼ徹底されている。

・ 全体の需要規模からみるとLCCのそれはまだ小さい。

《図表5》空港別、会社別にみた旅客内訳

(基幹4路線)

(その他の路線)

5.1便当たりの平均的な姿

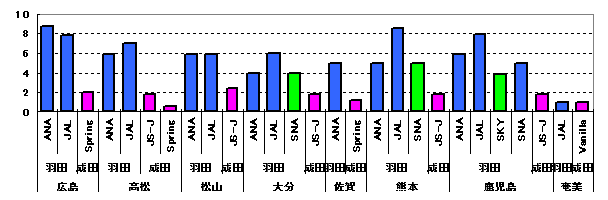

LCC就航路線全体で、各社の1便当り座席数、旅客数、搭乗率をみたのが下図表である。

・ 平均席数は、羽田で中大型機を多用している大手2社が多い。

SKY、中堅3社、LCCは小型のB737やA320が中心であることから180席程度となっている。

・ 搭乗率はSKYとLCCがともに84%と目立って高く、大手2社と中堅3社は65~70%のレベルである。

《図表6》1便当たりの平均的な姿と1日の便数(往復ベース)(搭乗率は右目盛り)

(1日当り便数)

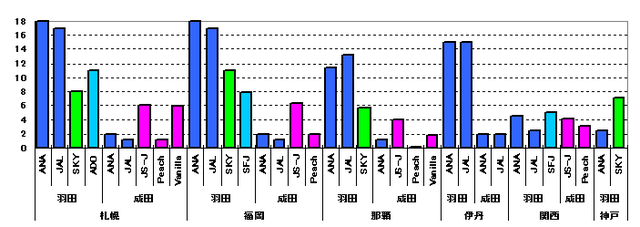

6.各路線を空港別・会社別にみた便当たりの平均的な姿

(散布グラフは搭乗率を示す;右目盛り)

・ 1便当り座席数、旅客数、搭乗率(散布グラフ;右目盛り)をより詳細にみたのが下図表である。

平均的な姿と、1日当りの便数(往復ベース)を合わせて参照頂きたい。

・ 基幹4路線では、平均席数/旅客数は中大型機を多用している大手2社が多い。

・ 搭乗率は、先発LCC3社(除Spring)と既存会社で大きな開きがある。

(LCC3社)基幹4路線では85~90%、その他路線でも80~85%となっている。

(既存会社)大半の路線が60%台となっている。

・ 便数規模はLCCはまだ少ない。

《図表7》1便当たりの平均的な姿と1日の便数(往復ベース)-その1-

(1日当り便数;往復)

・ 基幹4路線以外の路線でもANAは中大型機を多用している。

JALはLCCや中堅会社と同等の小型機による路線が多い。

・ 搭乗率は、先発LCC3社(除Spring)が80~85%と高い。

既存会社は60%前後が多い。

・ LCCの便数規模はまだ少ない。

《図表8》1便当たりの平均的な姿と1日の便数(往復ベース)-その2-

(1日当り便数;往復)

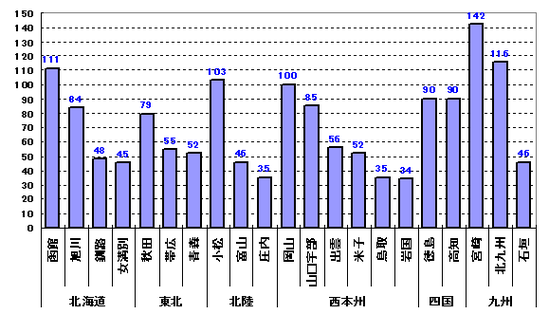

7.主なLCC未就航路線

・ 現在の首都圏市場で、LCC未就航路線の旅客数は約1,800万人であるが、その主な路線(年間旅客30万人以上)を抽出したのが下図表である。

現在羽田から就航されており、21路線、1,500万人の市場である。

その大半はB737やA320クラス以下の小型機材で運航されている。

《図表9》主なLCC未就航路線(数字は2015年度旅客数;万人)

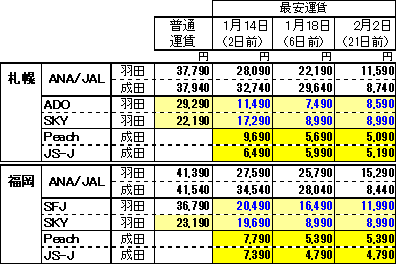

8.至近の運賃の比較(参考)

大手2社、SKY、中堅2社、LCC2社が相互に競争している「札幌線」と「那覇線」に

ついて、至近の運賃(最安運賃)を比べてみたのが下表である。

(注)運賃は個人属性の影響を受けないもの

2017年1月12日11:00時点の調べによる

便によってバラつきがあるが、最安のものを抽出した。

これに基づいて特徴を列挙すると;

・ 大手2社は、搭乗3週間前までは安い運賃を用意しているが、その期間をすぎると

安い運賃はない。便出発時にむけ普通運賃に収斂させていく形といえよう。

成田発は、羽田より高い空港施設利用料を反映して普通運賃が高く、また搭乗前3週間を過ぎると割安運賃がなくなっている。(これも低搭乗率の一因か?)

・ SKYは大手より普通運賃を安く設定、搭乗の3日前まで安い運賃を用意している。

(神戸発で搭乗前日まで適用の格安運賃は、羽田発では3日前までとなっている。)

・ 中堅2社もSKYやLCCに連動する形であるが、ADOはSKYより低い運賃もある。

他方SFJ(スターフライヤー)の運賃は高めである。

・ LCCは常時きめ細かく運賃をコントロールし、最低運賃カレンダーを用意している。

・ LCCは表示運賃のほか、別に付加料金(※)がかかるため、場合によっては既存会社よりも割高になることもある。

(※)空港施設利用料、支払手数料、座席指定料金、手荷物料金など

《図表10》主要2路線の運賃比較(2017.1.12時点)

以上

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research