JAMRレポート:米国航空事情2015 (1)

2015年3月3日

(株) 航空経営研究所

主席研究員 稲垣 秀夫

このレポートは米国の民間航空の現状をまとめたものである。 最近の米国発信のニュースに大きなものはない。 それは、逆に欧州のような経営不振のニュースもないということである。 その背景が何であるか関心があった。 このレポートは特別、目新しい事柄をご紹介するものではなく、米国の航空業界の動向を理解できるよう、基礎的な事柄を整理したものである。 内容が初歩的であることをご容赦願いたい。

1.世界の航空ビジネスの現状

現在の世界の航空ビジネスの活況は新興国における航空産業の興隆が大きな要因である。 航空産業はどの国にも普遍的に求められるサービス産業であり、特定の国に偏ることなく各国で成長を遂げている。 他方、航空機の性能向上などで、航空ビジネスの生産性の向上はたゆまなく続いている。 航空運賃の低下により、航空輸送は全世界的に大衆化し、輸送手段として、その役割を増している。 とりわけ、新興国では経済成長にともなう国民所得の向上が著しいことから、運賃の低下と購買力の向上の相乗効果で旅客需要の伸びが著しく、世界の航空ビジネス発展の中心となっている。 航空輸送産業は、ジェット旅客機の登場など第2次世界大戦での航空機の技術革新を受けて、戦後目覚しく発達したが、世界の旅客輸送量の伸びは戦争から70年経った現在もGDPの伸びを2%ほど上回る。 航空ビジネスは今でも成長産業ということができるだろう。

航空ビジネスの経済社会における位置づけは、IATA(国際航空運送協会)の報告によれば、航空産業の付加価値が全体で2兆4千億ドル。 これは、世界全体のGDP72兆ドルの3.3%を占めている。 航空ビジネスはその産業規模から魅力的な産業であると社会から見られている。 それと同時に、新興国の興隆による新たなマーケットの出現に加えて、もう一つの流れである航空自由化、すなわち航空ビジネスのボーダーレス化が産業構造に変化をもたらし、特定の航空会社にとっては飛躍的な成長を果たせる機会があると期待されている。 他産業のような多国籍メガ企業が航空業界に出現する日もそう遠くないのかもしれない。

現状は各社を苦しめてきた燃料コストの高騰が急速に落ち着き、逆に原油価格は大幅に下がり、航空各社にほっと一息つく暇を与えている。 今後も原油価格が安定するようであれば、近い時期に航空会社間の新たな運賃競争が始まるのかもしれない。 ただ、航空産業の成長を引っ張ってきた新興国の経済が停滞の兆しを見せており、航空業界にとっての大きなリスクとなっている。

2.米国をテーマに選んだ理由

米国は世界一の航空輸送量を誇る国であり、航空自由化(ボーダーレス化)の先端をいく国でもある。 IATAが昨年まとめた、今後20年間の需要見通しに関するレポートで、米国は20年後に年間航空旅客数12億人の規模をもち、その航空経済は中国と肩を並べて他の国々を凌駕すると予測されている。 すなわち、米国は現在もそうであるが、将来も世界の航空界に大きな影響力を持ち続けると予測されている。

さて、テーマに「米国」を選んだ一番の理由は、米国大手航空会社の経営が安定している中で、最近では既存の大手航空会社とLCC航空会社、とりわけ成功している最大手のサウスウエスト航空との間でイールド(旅客輸送量あたりの収入)の差が徐々に収斂してきているという、面白い現象が見られることである。

最近目を引く海外ニュース、欧州でのパイロットの労務問題や事故で脚光を浴びたマレーシア航空の経営状況など、いずれも表から見える事象は異なるが、その根底には「欧州やアジア・オセアニア地区の在来航空会社が、いずれもLCCとの競争に疲弊し、経営苦境に追い込まれている」という各社に共通した要因が潜んでいると思われる。 注意深く見ると、ヨーロッパではルフトハンザやエールフランス・KLMなどが、東南アジアでは、シンガポール、ガルーダ、マレーシア、タイ、ベトナムが、その他の地域ではカンタス、キャセイ、大韓航空がおそらくこうした共通した環境に置かれている。 米国以外の中・先進国では、中東と日本の大手航空会社だけがこの渦に巻き込まれずに済んでいる。

航空需要の爆発的な増大の中で、LCCビジネスは旅客総数の約95%を占めるエコノミー旅客のマーケットに的を絞り、産業内分化してその地位を確立した。 それとは対照的に、従来からある世界の多くの航空会社は航空需要のビッグバンの中でビジネスの的を絞りきれぬまま現在に至ったようだ。 報道のなかによく見る「乗客へのサービスを追求する」ことは、もちろん航空会社経営の基本事項の一つであり、企業ブランドを高めるためにも必要なことである。 しかし、それ自体が収益性を改善する十分条件になるわけではない。 既存の航空会社が存続できる条件は何か。 先進する米国のマーケットに、将来生き延びるためのヒントが隠されているのかもしれない。

3.昔馴染みの名前は3社だけ ― 米国メジャーの現在

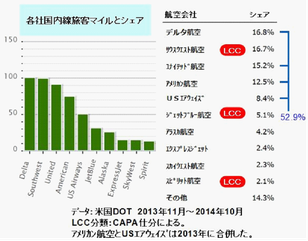

右のグラフとリストは米国DOT(運輸省)がまとめた米国の大手航空会社毎の輸送量(国内線旅客マイル)とその各社のシェアをまとめたものである。 アメリカン航空とUSエアウェイズは合併したため、聞き覚えのある昔馴染みの航空会社はデルタとユナイテッド、アメリカンの3社だけになった。

これらの3社の国内線に占めるシェアは50%を超えている。 自由化を受けて急速に事業を拡大しシェア16.7%まで成長したサウスウエスト航空を加え、輸送量(RPM:旅客輸送マイル)の大きな順にアメリカン、デルタ、サウスウエスト、ユナイテッドの4航空会社が並び、そのシェアの合計は69.6%で全体の3分の2を超えている。 4位のユナイテッド航空は5位のジェットブルー航空に10ポイントを超えるシェアの開きがあり、米国の航空業界は4社の寡占状態にあるということができる。

また、LCCはこの上位10社中3社ある。 このリスト中にあるLCCは、サウスウエスト航空、ジェットブルー航空、スピリット航空の3社ということになる。 コンサルティング会社CAPAは米国の国内線輸送量(提供座席数)全体に占めるLCCの割合はここ数年30%でほぼ横ばいであると報告している。 ただし、サウスウエストがその30%の過半をしめていることに注意を払う必要がある。

.4.米国航空会社の存亡

昔馴染みの航空会社はどこにいってしまったのか。 右図は1990年以降の米国における主要航空会社の破綻、合併、吸収の歴史をまとめたものである。 注釈部分を含めて、スタートラインとには懐かしい航空会社が並んでいる。 詳しくみると、破綻を回避できた会社が1社もないことがわかる。 左端に並ぶ航空会社のうち、アメリカウエスト航空は唯一の破綻を回避できた航空会社であるが、1983年運航開始の比較的後発の会社である。

米国における航空分野の規制緩和(航空自由化)は1978年のカーター政権下での法制定から始まった。 その結果、米航空業界の競争は促進され、1990年頃から破綻、合併による再編が始まった。 結果を見ると航空自由化はLCCも生んだが、上に示した図のように米国内はむしろ寡占化の歴史であった。 その歴史は具体的には3つの段階に整理できると考えられる。 第1段階は、1990年代。 1980年代の国内線の規制緩和により、国内線事業を主力とするメジャー(大手の航空会社)が急速に力をつけた時代である。 優勝劣敗の一因であった、拠点空港で乗継便を活用するハブ・アンド・スポークという路線経営方式もこの時代に定着し、メジャーの強みとなった。 第2段階は2000年代である。 1990年代に国際線の自由化が始まり、体力をつけた国内線メジャーが国際線に進出した。 その結果、国際線の舞台で活躍してきたパンアメリカン航空やトランスワールド航空が市場から駆逐された。 加えて、この時代には9.11事件(2001)、SARS騒ぎ(2002~2003)といった国際的な事件により急速に旅客需要を喪失する事件が起こり、体力のない航空会社の退場を早めた。 また、世界の航空会社にとって、近年における最大の経営課題となったジェット燃料の高騰は2000年代中盤以降に起こった。 これが、一様に各社の経営を圧迫した。 第3段階はリーマンショックが起こった2008年以降である。 記憶に新しいところであるが、航空会社の経営は再び大きな需要の喪失に見舞われ、各社共通に経営悪化したため、統合、寡占化がこの後、一挙に進

むことになった。

5.米国の空港の分布と航空路線

右の地図は、DOT(米運輸省)が作成した米国の空港配置図である。 地図右上の摘要欄に示されている分類はFAA(連邦航空局)の定義である。

例えば大空港(原文Large Hub)とは「各空港が全米の乗降客数の1%を超える空港」と定義され、全米に30ある。 他の分類も同様の考え方で定義されている。 この地図には大中小、129の空港が表示されている。 実際には小空港以下のより小規模の空港が多数存在する。 DOT公表の米国内にある空港数は全部で816(2012年)ある。 地図から、空港は米国の東部に集中しており、人口も経済も大陸の東半分に集中していることがわかる。

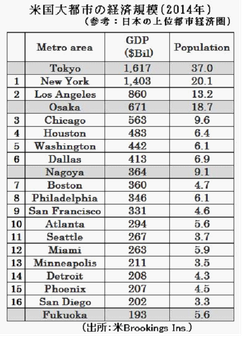

右表は米brooking研究所の2014年データに基づく米国の大都市経済圏のGDP、人口である。 それぞれの都市の経済規模をイメージするために日本の大都市と比較してある。 東京と国内4番目の福岡経済圏のとの間にある都市を抽出すると、米国には都市が16ある。 各都市は2千億ドル以上の経済規模であり、これらの都市にはいずれも、前掲の地図に示された大空港がある。

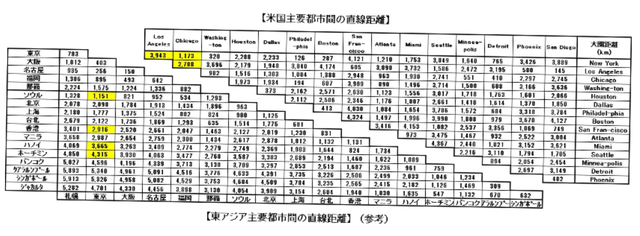

次頁はこれらの都市間の区間距離(大圏距離)の表である。 比較のために東アジア地域の表を入れてある。 この2つの表から、改めて米大陸の広さとそこにおける航空の有用性を理解できる。

代表的な都市間の直線距離をみると、ニューヨーク-シカゴ間の距離1,173km、ニューヨーク-ロサンゼルス(3,943km)、ニューヨーク-ダラス(2,233km)、ニューヨーク-アトランタ(1,210km)と、いずれも1,000kmを上回る。 この中でもっとも近距離であるニューヨーク-シカゴ間の距離が東京-ソウル間の距離に相当する。 米国は国土が広く、都市間移動は航空便、空港から先は自家用車、バスという状況がよく理解できる。 国土が狭く、新幹線網が充実した日本とは少し様子が異なる。

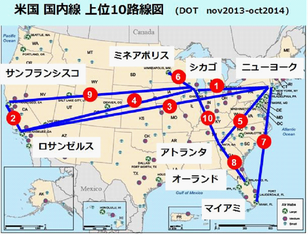

6.米国の国内線主要路線

右表は、米国国内線の旅客数の多い主要10路線を順に示したものである。(米DOTデータ) その下に比較対照のために、同じ表示方法で日本の国内線の主要5路線の表を載せた。

米国の特徴は、日本の東京発の幹線路線のように一部の特定路線に旅客が集中するのではなく、長距離路線も含めて、大きな人の移動がある路線が数多く存在し、裾野広く、太い路線網でネットワークを形成しているところにある。

右の地図はそれらを地図上で書き表している。上述したGDP上位3都市圏のニューヨークとロサンゼルス、シカゴの3都市を結んだ三角形を中心に大規模路線が形成されていることがわかる。

米国の航空路線網の特徴を示すデータとして、日本では、東京を中心に年間乗客数100万人を超える国内線路線は23路線である(国交省統計)のに対して、米国では年間乗客数が100万人を超える路線は全米に100路線程度ある。(CAPAデータ)

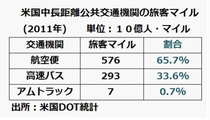

7.航空輸送の他交通モード(鉄道・バス)との競合

米国における航空輸送の他の国内公共交通機関との競合状況は、下表のとおりである。米国には、それぞれの交通機関毎の輸送量を公表したDOTの統計があるので、そこから引用した。 輸送単位は総旅客距離(マイル)である。 航空(Air)の競争相手となる交通手段の中から「高速バス(Highway-Bus)」と「アムトラック(Amtrak)=高速鉄道」を抽出し、それぞれの輸送量を示した。 その整理では3輸送モードの総量に対して、航空便が2/3を占め、高速バスが1/3を占める。 アムトラックは総量の1%に満たない。 まず、ここから、アムトラックは輸送手段としての役割が非常に小さいことがわかる。

次に、航空と高速バスが長距離輸送の分野でそれぞれどの程度の比重を占めているかは、残念ながら前述の調査からはわからない。 そのため、トップの長距離バス運行会社であるグレイハウンド社のホームページをつかってサンプル調査を行った。 直線距離で500km前後の3路線、長大路線1路線で調査した。

航空便と所要時間、運行頻度、運賃比較すると、上表のようになる。 都市間の直線距離が500km前後の比較的短距離の路線で所要時間、運行本数【便数】 (バスの1台あたりの客席数はおそらく航空機の1/4程度)、運賃を比較してみた。 500km程度の距離で、バス運賃は明らかに航空運賃より安いが、バスの所要時間は6時間を超えており、運行本数の差(供給量の差)は大きく開いている。 500m程度の距離であっても、もっぱら航空が担っていることがここからわかる。

(続く)

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research