エアアジアジャパン・マークII、2017年10月29日開業を計画=日本最初の主要独立LCCに

当分析はCAPAが2017年10月24日に発表した

AirAsia Japan Mark II plans launch on 29-Oct-2017, becoming Japan's first major independent LCC

をJAMRが全文翻訳したものです。

エアアジアジャパン・マークII、2017年10月29日開業を計画=日本最初の主要独立LCCに

24-Oct-2017

2年前、エアアジアグループは、日本の市場に再参入するつもりだと発表したが、この事業は、遂に2017年10月29日、名古屋=札幌、毎日2便で開業しようと計画して居る。

エアアジアジャパン・マークIIは、2015年7月に発表され、2015年10月にAOCを取得したが、最終的な認可では無かった。2016年3月から4月頃の初便就航が想定されて居たが、管理上の問題、そして、見るからに、やんわりとした保護主義のために、ずれ込んだ。

同社は、この国で第5番目の地元LCCとなるが、現存するどのエアラインからも独立した、初の主要LCCである。エアアジアジャパンは、既にLCCが、59機の航空機を飛ばし、10%の占有率を持つ市場に参入し、国内に2機の機材を持つことによる、大きな新規参入コストに直面し、これが少な過ぎない、そして遅すぎない事を証明する必要があるだろう。エアアジアジャパンの基地である名古屋では、LCCの競争相手であるジェットスター・ジャパンがその存在感を拡大して来て居る。

2017年10月16日、エアアジアジャパンは、2017年10月29日に運航を開始する予定だと発表した。これは1年半の遅れであるが、全てが自からの所為とは言えない。エアアジアジャパン・マークⅡは、2015年7月に発足が発表され、2015年10月にはAOC(航空運送事業許可)を取得して居る。然し、エアアジアの2017年10月16日の発表では、同社が完全に最終的な認可を取得したとは言って居ない。

エアアジアジャパンは2016年3~4月の開業を予測して居たが、これはこの保守的な国にしては非常に速い時間枠である。そして遅延は業界では二つの理由からだと考えられて居る。即ち、まず、日本はエアアジアジャパンがマレーシアのエアアジアに依存する度合いを好ましく感じて居ない事。二つ目は、日本でエアアジアに2度目の機会を与えるなと言う圧力があった事だ。

<関連記事参照>:日本、エアアジア・ジャパンの再開に躊躇=高い経済効果にも拘わらず21-Jun-2017

開業が遅れた事は、A320を2機(1機は2015年10月納入、もう1機は2016年4月)保有して居るエアアジアジャパンにとって高いコストとなって来た。これらの飛行機は収入を生み出せなかったのだ。

株主:エアアジアグループが48.9%を保有し、オクターブジャパンインフラストラクチャーファンド(19%)を招じ入れて居る;オンライン小売業の楽天(18%);多角的薬品、化粧品会社のノエビア(9%);スポーツ用品のアルペン(5%)そして、フィンテクグローバルトラレーディング(0.1%)である。

エアアジアはまたこのエアラインの為に、IPOを2020年中に計画して居る。

基地:エアアジアジャパン・マークⅡは名古屋に基地を置くが、ここは空港閉鎖時間帯が無く、週7日24時間の運航が可能である(エアアジアジャパンマークⅠの基地であった、そしてジェットスタージャパン、バニラエア、春秋日本の母港である東京/成田とは異なる)。

路線便数:エアアジアジャパンマークⅡは始めは、札幌/千歳と福岡への国内線を運航する計画である。最終的にはソウル、台湾と中国に、それも出来れば既にエアアジアグループのメンバーが飛んで居る空港への国際線の計画が表明されて居る。

保有機群:エアアジアジャパンは国内に2機のA320を保有して居り、開業機材としてA320を5機に増強する計画である。同社は、その後2018年までに保有機群を毎年5機ずつ増やし11機(A320を9機とA330を2機)とし、それから2020年までにA320を14機とA330を6機に拡大する事を計画して居る。

事業の拡大:2020年末までに、エアアジアジャパンは、名古屋/中部から30往復、東京/成田から10往復運航する事を目指して居る。

日本のLCCはかつて停滞して居ると考えられた国内線市場が拡大するのを助けて居る。LCC各社は約10%の国内線の市場占有率を持って居る。

エアライングループ別年間国内線輸送旅客数(左軸)とLCCの市場占有率(右軸):2012年~2018年(2012年~2017年は3月31日までの通年、2018年は2017年6月30日までの3カ月)

Source: CAPA - Centre for Aviation and MLIT.

エアアジアジャパンは、少な過ぎない事、遅過ぎない事を証明せねばならないだろう

エアアジアジャパンは、既存のLCCが、既に59機の飛行機(全て狭胴機)を飛ばして居る市場に参入する。その中で最小規模なのが、春秋日本で6機、一方最大なのはジェットスタージャパンで21機である。殆どの主要空港でピーク時間帯の発着枠が厳しく制限されるため、インフラは重要な課題である。

エアアジアグループのエアアジアジャパン・マークⅠからの撤退、そしてエアアジアジャパン・マークⅡ開業の遅れにより、エアアジアジャパンにとって、競合他社が拡大し、主要な資源、特に空港発着枠を使う事が出来た、時間と言う負荷が重くのしかかる事になった。

結果として、エアアジアジャパンは今や、追い着かねばならない役回りとなった。市場環境は変化して居る:ジェットスタージャパンは2019年度までに、21機から29機体制に拡大する計画である。日本の中での統合は必要なのだが、(ANAの2つのLCCであるピーチとバニラは別として。そしてその2社でさえも、所有形態の違いから難しいかも知れない)なかなか考え難いのだが、エアアジアジャパンが未だ追いかけるのに懸命な間に、統合は既存の各社の力を強化する可能性がある。

<関連記事参照>

LCC日本国内で市場占有率10%に達する=企業提携が有りそうだが、複雑 05-Jul-2017

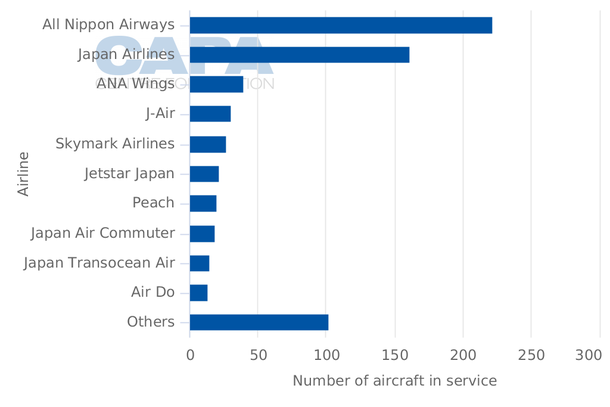

エアライン別 就航中の航空機の数:2017年10月16日現在

Source: CAPA Fleet Database.

ジェットスタージャパンは、エアアジアジャパンの名古屋基地で拡大して居る

ジェットスタージャパンは、この国で最大の国内線LCCである。同社は早い者勝ちで、エアアジアジャパンの最初の基地である名古屋に足場を確保して居る(エアアジアジャパンが東京か大阪から飛びたくなる事は避けられないだろう)。ピーチとバニラエアは名古屋には全く飛んで居ない。ジェットスタージャパンは名古屋で第3位の規模の国内線エアラインで、供給席数の10%を占めて居る。名古屋はジェットスタージャパンにとって国内第6位の規模の都市である。

2017年10月16日からの1週間で、ジェットスタージャパンは名古屋から6つの目的地に飛んで居る:4つが国内線、2つが国際線である。ジェットスタージャパンの国内線路線網の構成は、毎日1便が1都市(沖縄)、週間11便が2都市(札幌と鹿児島)、そして毎日2便が1都市(福岡)となって居る。

名古屋は東京と大阪の中間にあって(大坂の方に近い)、大阪と東京へは新幹線(h日本の高速鉄道)でより上手く繋がって居るので、ジェットスタージャパンは、未だ基地の経験が浅い間は、名古屋から東京への便は飛ばして居ない。

他の各社は、主に国際線の送客便として名古屋=東京を飛んで居る。名古屋から大阪へは(125kmの距離)どの社も飛んで居ない。

名古屋に於けるジェットスタージャパンの存在は、無限と言う訳では無く、もし開業すれば、エアアジアジャパンにも幾らでも商機はある。然し、ジェットスタージャパンの名古屋での存在はエアアジアジャパンが大きくなる為には難題である。

ジェットスタージャパンの目的地と週間便数:2017年10月16日からの1週間

|

Service Type |

Destination |

Weekly Frequency |

|

Domestic |

Fukuoka |

14 |

|

Domestic |

11 |

|

|

Domestic |

Sapporo |

11 |

|

Domestic |

7 |

|

|

International |

4 |

|

|

International |

3 |

Source: CAPA - Centre for Aviation and OAG Schedules Analyser

最初の独立LCCとして、エアアジアジャパンは現状を破壊する力がある

エアアジアジャパンは、2012年に現在のLCCの波が押し寄せて以来、第5番目の日本のLCCとして市場に参入する。更なる参入社や5年間のLCCの活動にも関わらず、エアアジアジャパンが最初の主要で独立したLCCである事から、市場は変化する。

現在の4つのLCCの内、3社が現存する日本の大手エアラインが様々な水準で所有者となって居る。即ち、ピーチとバニラエアはANAが株主であり、ジェットスタージャパンはJALが株を持って居る。これがANAとJALに、LCCによる破壊行為を制御する力を、高い水準で持たせて来た。日本の第4のLCCである春秋日本は、伸びは大きくなく、主として関心があるのは日本と中国間の市場だ。

従って、エアアジアジャパンには乗り越えねばならない幾つかの障害がある一方で、既存エアラインは、誰もエアアジアジャパンを引き留めたり、LCCブランドには必ずしも利益にならないグループ全体の目的を充たす様、指示する事が無いため、同社には可能性が与えられて居るのだ。

LCCは国内線旅客の(僅かに)1/10を運んで居るが、全体としては、現状破壊の可能性は限られて居るだろう

2012年以来就航した、日本の新たなLCCは、併せて日本の国内線旅客の10人に1人を運んで居る。この10%の市場占有率は、近隣の各国(韓国国内線では50%超)そしてより遠く東南アジアや更に以遠の他の多くの市場に比べてかなり低い。

ANAとJALは依然として重量級である。彼らの地位と、LCCの成長の限界は大きくは(それだけでは無いが)、日本ではるかに最大の国内線市場であり、LCCが国内線発着枠を持たない、東京の羽田空港が原因である。羽田は2020年の東京オリンピックを前に発着枠の拡大を進めて居るが、新たな発着枠は主として国際線の便に割り当てられる予定だ。

市場の選好性は、依然として都心に近い東京/羽田空港の便利さに強く傾いて居る。

東京/成田と大阪/関西ではLCCは高い市場占有率(成田で57%、関西で47%)を持ち、世界中のLCCの強い市場に引けを取らない。然し、成田、関西双方とも羽田と伊丹と言う、主として国内線空港である対抗馬に比べて小さい。

一つの都市に一つだけの空港(例えば福岡、名古屋、沖縄/那覇そして札幌)に於いては、LCCの市場占有率は10%かそれ以下である。

多くの域内の都市組合せでは、東京/大阪どちらかから、小さな都市、或は2つの小都市同士の場合ではLCC市場占有率はより低くなる。需要の伸びを刺激するのが難しく、或はLCCが、基地を持たない複数の小都市間で機材を運用する事が事業運営上難しいのかも知れない。

日本の20大空港に於けるLCC国内線市場占有率(左軸)と、LCC国内線供給席数(右軸):2017年6月19日からの週

Source: CAPA - Centre for Aviation and OAG.

日本は、より幅広い経済と公共の利益のため、航空界の構造改革を支援すべきである

日本がエアアジアジャパンに最終的に認可を与える事で、例えこの会社が且て、日本を怒らせたとしても、政府はエアアジアジャパンの経済的なメリットを肯定した事になる。今となっては日本はエアアジアジャパンをそして、全ての日本のLCCを支援しなくてはならない。

エアアジアジャパンは、間違いなくエアアジアグループでコストが最も高いフランチャイズとなるだろう。

然しながら、コストは比較の問題である。それはエアアジアジャパンのCASK対タイエアアジアでは無く、エアアジアジャパンが日本の既存エアラインに比べて何を成し遂げられるかである。国際線の便に於いて、日本のLCCは不利な立場に立たされて居る。日本の国内線市場は、コストを膨らませ、成長への見通しを暗くする様な、無用な規制の為に苦しんで居る。

CAPAが2017年6月に報じた様に、「日本の航空界、そして旅行業界は、実践の上でも考え方でも、既に始まって居る、大きな構造改革を継続する事を、何としても必要として居る。政府の野心的な目標を達成しなくてはならないのなら、この過程が継続する必要があるのだ。エアライン業界で立ち止まって居る事は、忘れ去られる事を意味する。」

AirAsia Japan Mark II plans launch on 29-Oct-2017, becoming Japan's first major independent LCC

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research