東南アジアのエアライン、2019年の見通し:2018年第3四半期に嵐の雲が巻き起こる

当分析はCAPAが2018年12月5日に発表した

Southeast Asia airline 2019 outlook: storm clouds gathered in 3Q2018

をJAMRが全文翻訳したものです。

2018年12月17日

Premium Analysis

東南アジアのエアライン、2019年の見通し:2018年第3四半期に嵐の雲が巻き起こる

05-Dec-2018

東南アジアは急速に成長する市場だったが、過去数年の貧弱な利益、そして2019年への見通しも大差はない。確かに、2018年下半期の市場環境が悪化したのに続いて収益性は滑り落ちそうだ。

公に株式が取引されている、東南アジアに本拠を持つエアラインや子会社20社の内、2018年第3四半期に黒字を出したのは6社に過ぎず、19社は2017年第3四半期に比べ、2018年第3四半期には収益の悪化を記録して居る。厳しい競争と、概して価格に敏感な住民感情が、エアラインが燃油の値上がり分を転嫁するのを難しくして居る。

燃油価格は、2018年第4四半期に再び値下がり方向にあるものの、燃油コストは2019年にどうなって行くのか定かでない。確かな事と言えば、東南アジアでは、エアライン各社が追加機材を運用するための儲かる市場を求めて苦闘する中で、実収単価を押し下げる、激しい競争が続くと言う事だ。

Summary 概要

● 東南アジアの市場環境は、2018年第3四半期に厳しくなり、殆どのエアラインが損失を出して居る

● 2018年第4四半期は最近の燃油価格の下落の恩恵を受けて居るが、激しい競争の為に実収単価への圧力は続いて居る

● 2019年への見通しは、特に、もし燃油価格が再び上り始めるとしたら、余り歓迎すべきものでは無い

● LCC各社間の競争は、特に熾烈で、東南アジアのLCC浸透率は既に高いので、市場占有率を更に増やす余地は余り残されて居ない

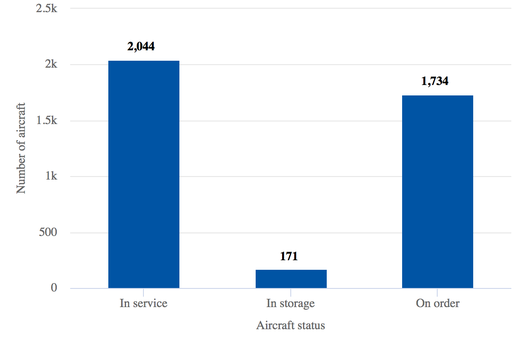

● 東南アジアの保有機群は2,000機を超える航空機からなり、更にほぼ同数の機材を発注済である(殆どがLCCから)

東南アジアの供給席数は過去10年間で2倍以上に増え、2008年の2億席から2018年には5億3千万席近くになった。この成長は、殆どの年に対前年で1桁後半か2桁前半を記録し、東南アジアを世界で最も速いスピードで成長する地域のひとつにした。

LCCは急速な成長と大量の発注機数で、最大の注目を集めた。LCC各社はこの10年間にほぼ2億席を追加し、結果として東南アジアのLCC浸透率を2008年の30%以下から2018年の50%近くまで上昇させた。

然し、FSCもまた、この10年間に東南アジアの市場で、年間1億2千万席を増やして、急速に拡大して居る。

東南アジアのLCCとFSCの年間供給席数:2008年~2018年

Source: CAPA – Centre for Aviation & OAG.

主たる5つの国内線市場(インドネシア、タイ、ベトナム、マレーシアそしてフィリピン)で、LCCは供給の少なくとも50%占めて居る。LCCはタイでは市場の70%以上、フィリピンでは70%近くを占めて居る。

これら5か国全てが、年間少なくとも2,500万人の旅客を持つ大市場である。これら5か国の国内線市場を併せると、インドネシアの約1億人を筆頭に、年間2億2千万人以上の旅客を生み出して居る。

然し、東南アジアの国内線の伸びは、LCCの刺激に牽引された数年間の急速な成長の後に、市場が飽和状態に近づくに連れ、かなり緩慢になって居る。運賃は既に相当低く、総人口のうちの大きな割合の人々が、既に航空機を利用し始めて居るため、更なる急速な伸びは、ある意味で限られてきて居る。

インドネシア、タイ、ベトナム、マレーシアそしてフィリピンは、目下国内線の伸びよりも大きな国際線の伸びを体験して居る。これらの市場を本拠地とする全てのLCCが焦点を国際線の拡大に絞って居る。

LCCは今やインドネシア、タイ、ベトナムそしてフィリピンの国際線供給席数の30%から40%を占めて居るのだ。マレーシアでは、特筆すべきことにLCCが市場の50%を占め、世界最高のLCC浸透度の一例となって居る。マレーシアは東南アジア最大のLCCブランドであるエアアジアの、そもそもの母国である。

LCCはまた、(タイに次いで)東南アジア第2の国際線市場であるシンガポールでも30%以上の供給占有率を持って居るが、ここには国内線市場が無い。

LCCはまた、より小規模な市場であるカンボジア、ミャンマーでも、国際線供給席数のほぼ30%を占めて居る。小国ブルネイとラオスに於いてさえ、LCCは、それぞれ15%と22%の国際線供給席数占有率を持ち、立派に存在感を示して居る。

特に、中国人訪問客の数が急速に伸びて居るため、東南アジアのLCCにとって(そしてある程度までFSCにも)中国が焦点となって居る。現在、東南アジアの12のLCCが、少なくとも週間20便を中国に運航して居る。エアアジアは中国で最大の外国のエアライングループであり、ライオンは第3位である。

東南アジア=中国間の供給席数は、過去7年間で4倍に増えて居る。LCCの供給席数は10倍となり、FSCは3倍増である。過去2年間では、東南アジア=中国間市場のLCC供給席数は倍増し、FSCの供給席数はほぼ1/3増えて居る。

東南アジア=中国間の週間供給席数(片道ベース):2011年9月~2019年3月

Source: CAPA – Centre for Aviation & OAG.

然し、成長が決して直線を描いて居ないところから、中国は気まぐれな市場となる可能性がある。中国人の訪問客数は突如として縮小し、中国市場に強く依存して居る東南アジアのエアラインに衝撃を与えるかも知れない。

例えば、タイは、8月、9月そして10月に中国からの訪問客が2桁、減少したのを経験して居る:2018年7月、プーケットでの船舶事故で47人の中国人が亡くなった影響で需要が急落したのだ。

2017年下期と2018年上期に中国人訪問客が2桁後半で伸び、恩恵を受けたタイ航空は、急激な減少にかなりの影響を被って居る。

タイエアアジアは、中国からの入国市場の需要が落ち込み、2018年第3四半期に、珍しく損失を計上したが、タイのその他のLCC各社も全て赤字だった。

タイは、中国の旅行者にとって、(香港とマカオを除き)最も人気の外国休暇旅行先である。タイへの中国人訪問客数はこの10年間で80万人から1,000万人超へと12倍に増えて居る。

然し、これまでに4段階の減少の前歴がある。2016年第4四半期に*ゼロ-ドル・ツアーの取り締まりから落ち込む。2009年と2014年には政情不からの減少があった。

(*訳注:極めて廉価なパッケージツアーで、目的地で旅客をショッピングツアーに送り込み、高い買い物をさせ、店からのコミッションで赤字分を穴埋めする。)

その他の東南アジアの市場でも、外的要因から時に似た様な落ち込みを経験して居る。事実上すべての東南アジア諸国にとって、中国は最大の源泉市場(タイでは2012年に第1位になった)であるが、中国に深く依存して居る東南アジアのエアラインにとって、2019年の成長は、賭けをする事になる。

不幸な事に、多くの場合、事業拡大用の保有機にとって、他の妥当な選択肢は多くないのである。

国内線及び域内の国際線市場(東南アジア内)は、概して供給過剰である。東南アジアで、新たな副次的な路線を開設する機会はあるが、そう言う路線は、概ね実収単価が低い。

インド、韓国、日本そして台湾は、拡大して居るのだが、同時に極めて競争も激しくなって居て、場合によっては、二国間協定に縛られて居る。

事業拡大用の航空機が納入される一方で、儲かる路線を見出すのが更に難しくなって居る。東南アジアのエアラインは、概して、発着枠が制限された空港間を繋ぐ、核となる幹線では儲かって居るのだが、航空機を追加するのに合わせ、多角化し、儲からない市場で拡大する以外に道は無い。

2019年、東南アジアのエアラインは、200機近い航空機を受領する計画だ。

これらの幾らかは機材更新用であるが、おおよそ120機の狭胴機の大半は事業拡大用に納入される。

東南アジアのエアラインは、2018年第2四半期に2,000機の大台を超え、この年度の終わりには、2050機超の機材が稼働する事になる

東南アジアの保有機群概要:2018年11月26日現在

Source: CAPA Fleet Database.

過去3年間で、300機近く(大まかに毎年100機)が追加され、その内半数以上を

LCCが占めて居る。2019年にも、比較的穏やかな5%の伸びとなる、100機の純増がありそうだが、供給席数の方は大型化(機材の増席改修)があってずっと大きな伸びになりそうだ。

東南アジアのエアライングループは、特筆すべきことに1,700機の航空機の確定発注をして居る。エアアジア、ライオンそしてベトジェットグループがこの殆どを占めて居り、全社が2019年の更なる拡大を計画して居る。ライオンとエアアジア/エアアジアXのそれぞれが、450機近くの納入待ち発注を抱えて居り、ベトジェットは、MAX機材をもう100機という2018年の覚書を含めると(これは未だ確定発注に変わって居ない)、現在300機超が発注済となって居る。

これより遥かに慎重な、43機の発注台帳を持つセブパシフィックもまた、2019年には拡大を加速させる計画である。このグループは、13機のA320neoを受領し(その内10機が事業拡大用)、2019年に凡そ15%の供給席数の拡大を計画して居る。

東南アジアの市場環境には問題が多く、今後は更に強まる可能性がある

セブパシフィックは過去3年間、拡大を休止して居た間に譲ってしまった市場占有率を取り戻すのに懸命だが、拡大の再開は難しい時期と重なってしまった。同社は2018年第3四半期に、国内線の市場環境が厳しくなったため、珍しく損失を計上して居る。

フィリピン航空とフィリピン・エアアジアは、供給の伸びが需要を超えてしまい、丁度、燃油コストの上昇を埋め合わせるため、運賃を値上げしなくてはならない時に、運賃戦争に入ってしまった。

似たような現象が東南アジア中の他の市場でも現出して居る。エアライン各社は2018年の初めの3つの四半期中、燃油価格の上昇にも関わらず、非常に激しく運賃価格で争った。東南アジアの旅客の価格意識の高さが一つの要因で、それが如何なる燃油コストの上昇も価格に転嫁する事を難しくして居るのだが、幾つかのエアラインでは、キャッシュを創り出す事が絶望的になって居る。

2018年第4四半期に燃油価格が下がった事は、若干の救いとなって居るが、東南アジアでの激しい競争は続き、近距離、長距離旅行の両方で、信じられない様な低運賃へと繋がって居る。2019年の見通しとしては、幾つかのエアラインが、供給過剰で、既に激しい競争状態にあるにも関わらず、更なる急速拡大を追求して居る事から、東南アジアにとっては比較的に暗いものだ。

幾つかの主要市場で、空港使用料の値上がりが始まって居り、エアラインが高くなった税金を埋め合わせる為に、既に安い運賃を更に下げない限り、2019年の需要に響く可能性がある。

もし燃油価格が再び上昇に戻った場合、事態は実に醜悪なことになり兼ねない。然し、当面、それは下降に向かって居り、歓迎すべきささやかな追い風である。

Southeast Asia airline 2019 outlook: storm clouds gathered in 3Q2018

航空経営研究所

Japan Aviation Management Research

航空経営研究所

Japan Aviation Management Research